こんにちは。弁護士の浅見隆行です。

2024年6月14日、証券取引等監視委員会は、三菱UFJ銀行(MUBK)、三菱UFJモルガン・スタンレー証券(MUMSS)、モルガン・スタンレーMUFG証券(MSMS)に対し、行政処分を勧告しました。

金商法が、株式の発行者等の非公開情報(顧客情報)を同意なしに、銀証間で共有することを禁止していること(ファイアウォール規制)に違反して、顧客情報を不適切に共有したこと等が理由です。

※2024/06/25追記

2024年6月24日、金融庁は、三菱UFJ銀行、三菱UFJモルガン・スタンレー証券、モルガン・スタンレーMUFG証券の3社に業務改善命令を発し、かつ、三菱UFJ銀行と三菱UFJフィナンシャル・グループに報告徴求しました。

https://www.fsa.go.jp/news/r5/shouken/20240624-2/20240624.html

※2024/08/04追記

2024年7月19日、三菱UFJ銀行は、金融庁に報告書を提出しました。

報告書の内容は、こちらです。https://www.bk.mufg.jp/news/news2024/pdf/news0719.pdf

※2024/09/24追記

2024年9月18日、三菱UFJフィナンシャル・グループは、日証協から、三菱 UFJ 銀行は過怠金 2 億 5,000 万円の処分、および実効性のある業務改善計画の着実な実施に係る勧告、三菱 UFJ モルガン・スタンレー証券は、過怠金 2 億円の処分、および実効性のある業務改善計画の着実な実施に係る勧告を受けたことを明らかにしました。

※2024/10/23追記

2024年10月1日、東京証券取引所は、三菱UFJモルガン・スタンレー証券に対して過怠金4000万円を賦課し、モルガン・スタンレーMUFG証券に対して過怠金1000万円を賦課したことを公表しました。また、大阪証券取引所は、両社を戒告しました。

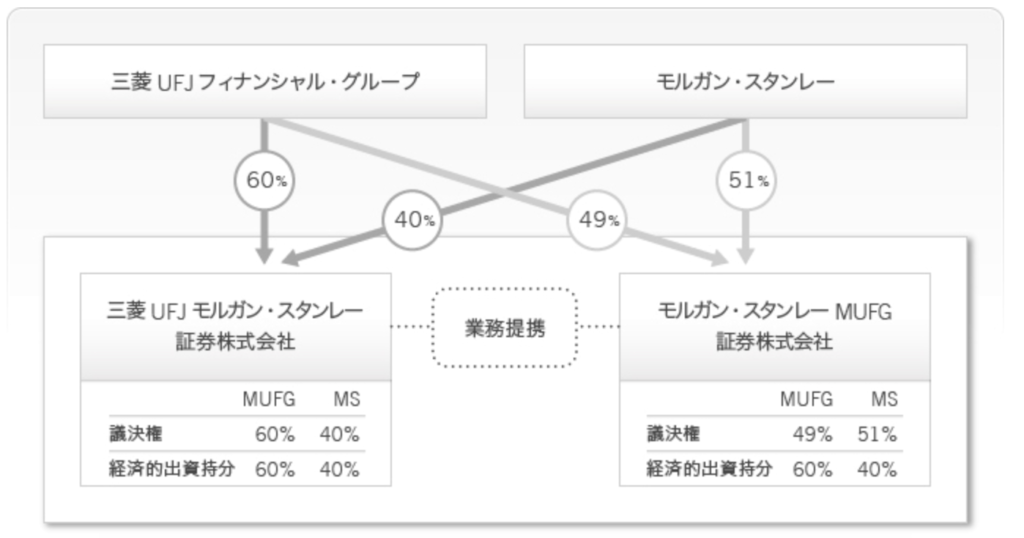

三菱UFJ銀行、三菱UFJモルガン・スタンレー証券、モルガン・スタンレーMUFG証券の関係

そもそもの三菱UFJ銀行(MUBK)、三菱UFJモルガン・スタンレー証券(MUMSS)、モルガン・スタンレーMUFG証券(MSMS)の3社の関係ですが、MUMSSのサイトでは以下の図のように説明されています。

三菱UFJモルガン・スタンレー証券とモルガン・スタンレーMUFG証券が別の証券会社だったのだと今回初めて認識しました。

三社間で行われた顧客情報の不適切な共有

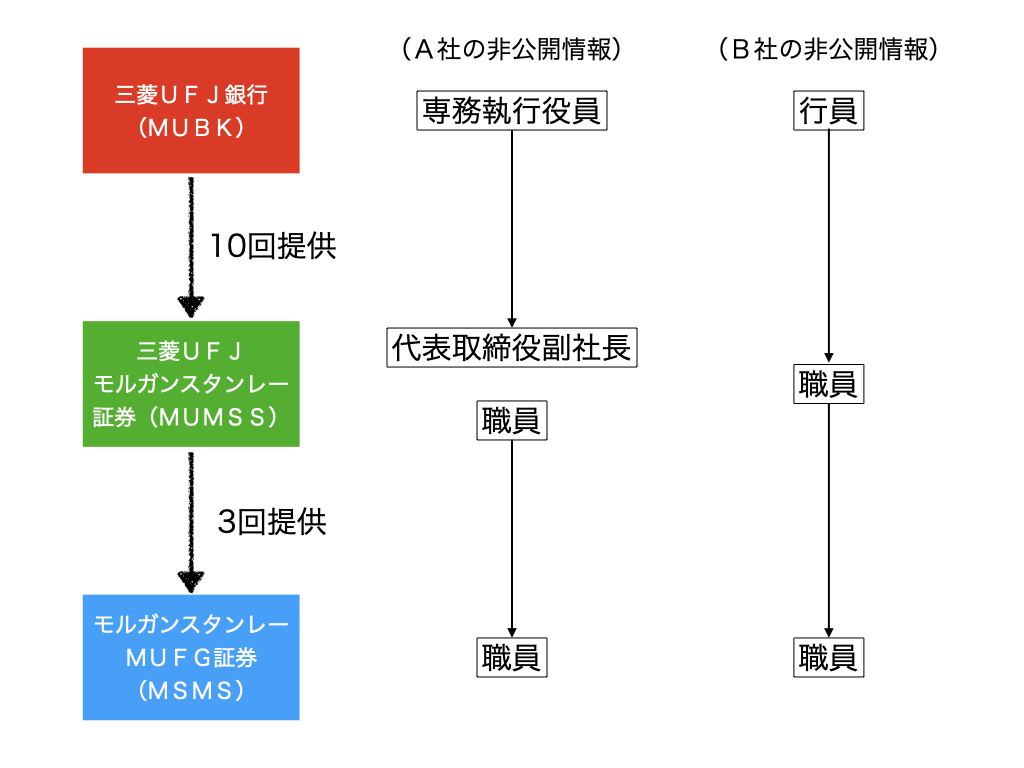

証券取引等監視委員会が公表した資料を整理すると、三社間で行われた顧客情報の不適切な共有の内容は次の図のとおりです。

証券取引等監視委員会の資料では、主な事例としてA社とB社の例を紹介されていますが、特に注目すべきは、三菱UFJ銀行と三菱UFJモルガン・スタンレー証券の役員が関与しているA社の例です。

概要は次のとおりです。

- A社は役員自らが、三菱UFJ銀行に対し、三菱UFJモルガン・スタンレー証券及びモルガン・スタンレーMUFG証券への「A社株式の売り出しに関する非公開情報」の提供禁止を再三伝達していた。

- 三菱UFJ銀行の専務執行役員(当時)は、当該情報提供が禁止されていることを認識していたにもかかわらず、三菱UFJモルガン・スタンレー証券とモルガン・スタンレーMUFG証券が当該売出しにおける主幹事としてのポジションを獲得するため、当該売出しの実行時期、金額、方法等に関する情報を三菱UFJモルガン・スタンレー証券に提供した。

- 三菱UFJ銀行の代表取締役(当時)は、不適切な情報提供が行われている可能性があることを認識したものの、当該専務執行役員からA社役員との間で事実上の黙認が成立している旨の報告を受け(実際には事実の黙認は成立していない)、違法性のある行為ではなかったと誤認した。そのため、当該専務執行役員に対してそれ以上の詳細な事実関係の確認を行わず、内部管理統括責任者をはじめとしたコンプライアンス部署に一切の連絡を行わないなど、特段の対応を指示しなかった。

- 三菱UFJモルガン・スタンレー証券の代表取締役副社長(当時)は、当該売出しの実行時期、金額、方法等に関する情報を三菱UFJ銀行から受領し、これを社内関係者に共有及び社内関係者からモルガン・スタンレーMUFG証券に提供した。

- モルガン・スタンレーMUFG証券の職員は三菱UFJモルガン・スタンレー証券の職員から当該情報を受領した。

- 三菱UFJモルガン・スタンレー証券の役職員及びモルガン・スタンレーMUFG証券の職員は、当該売出しにおける主幹事としてのポジションを獲得するため、当該非公開情報を利用して、営業戦略を企画し、引受契約の締結にかかる勧誘を行った。

ファイアウォール規制が機能しなかった原因

三菱UFJ銀行専務執行役員の悪質性・巧妙な手口

三社間のファイアウォール規制が機能しなかった最大の要因は、A社が三菱UFJ銀行に対して三菱UFJモルガン・スタンレー証券とモルガン・スタンレーMUFG証券に情報提供することを禁じて、三菱UFJ銀行の専務執行役員もそのことを認識しているにもかかわらず、専務執行役員自らがそれに違反したことです。

顧客がダメと言っていることを認識しているのにそれに違反しているのですから、そもそもが「顧客の意向を軽視している」と言えます。

三菱UFJ銀行の企業情報(役員一覧)を見ると、三菱UFJ銀行の専務執行役員は取締役の立場も兼任しています。

そのため、専務執行役員は、取締役として、コンプライアンス体制、ガバナンス体制を構築しなければならない責任・任務を負っています。

ところが、三菱UFJ銀行の専務執行役員は、不適切な情報共有をしている可能性を認識した代表取締役(当時)に対して、「A社役員との間で事実上の黙認が成立している」と虚偽の報告をしてまで、MUMSSの代表取締役副社長に情報を提供しました。

虚偽の報告をして、三菱UFJ銀行のガバナンス体制やファイアウォール規制を機能させず、かつ、取締役相互の監視義務も機能させずに、自ら違法行為ができる環境を整えて、違法な情報共有をしたのですから、自分に与えられた任務に違背した相当悪質で、巧妙な手口と言えます。

三菱UFJ銀行のガバナンス体制の機能不全

A社の情報に関しては専務執行役員が悪いにしても、三菱UFJ銀行は、A社の情報の含めて合計で10回にわたって三菱UFJモルガン・スタンレー証券に情報を共有しています。

1回、2回ならともかく、10回も繰り返されているということは、銀行には情報共有していることを見抜ける機能が備わっていなかったと言えます。

しかも、証券取引等監視委員会の資料によると、三菱UFJ銀行内では、

- 社内規程に基づく適切な管理を行わないなど、法人関係情報の不適切な管理も少なくとも11件認められた

- Need to Know原則(顧客等に関する情報へのアクセス及びその利用は業務遂行上の必要性のある役職員に限定されるべきという原則)に反し、本来、法人関係情報を知る必要のない行員に対しても法人関係情報が広く伝達されている状況にあった

との事実も指摘されています。

情報共有以外にも日頃から情報の管理がずさんだったのではないか、という指摘だと理解できます。

これだけでも、社内ルールやガバナンス体制は「整備」されていたけれども「機能」していなかったことがわかります。

さらに、三菱UFJ銀行の代表取締役(当時)は、顧客情報が不適切に共有されている可能性を認識していました。

代表取締役が顧客情報の不適切な共有を認識した段階で専務執行役員への確認に留まらずに社内調査を行っていれば、その時点で上記事実や、専務執行役員を含む三菱UFJ銀行の職員から三菱UFJモルガン・スタンレー証券への情報共有の実態も明らかになったかもしれません。

監査部やコンプライアンス委員会に「こういう話しがあるけれど、ちょっと重点的に調べてみてくれないか」と指示するだけでも違う結果になったのはないでしょうか。

三菱UFJ銀行のガバナンス体制が機能していれば顧客情報の不適切な共有を早期に発見できるチャンスがあったのに、機能していなかったから証券取引等監視委員会による検査が行われるまで発見できなかったということです。

再発防止策

2024年6月15日の日経新聞(会員限定記事)によると、三菱UFJ銀行は、再発防止策として、これまでのメールチェックや電話での注意喚起のほか、2025年度に、AIによる通話規則の検査の導入を目指すようです。

AIを導入して機械的に発見すること自体は、今っぽいやり方だと思います。

しかし、ガバナンス体制が機能しなかったのは、調査できるチャンスがあったのに調査しなかったことです。

銀行の代表取締役のところまで不適切な顧客情報の共有の可能性があるとの機微が伝わるということは、代表取締役よりも下のポジションにいて、現場に近い役員、管理職、現場の行員も同じような機微を認識できていたはずです。

その時点で内部通報があれば、あるいは、役員や管理職の誰かが「社内調査をすべきだ」と提案していれば、防げたかもしれません。

もし仮に専務執行役員の目が怖くて調査の必要性を口に出せなかったのだとしたら、そのこと自体がガバナンス体制の機能不全の要因です。(そもそも社外役員は何をしていたのかという疑問もなくはない)

AIの導入以前にやれることがあるように思います。